5.12 分型假说, Hurst 指数 · 分形市场假说,一个听起来很美的假说

来源:https://uqer.io/community/share/564c3bc2f9f06c4446b48393

写在前面

-

9月的时候说想把arch包加进去,昨儿发现优矿已经加好了,由于优矿暂时没有开放历史高频接口,我索性就分享一个冷冷的小知识:分形市场假说(FMH),分析中玩的是低频数据(日线,或者分钟线)。

-

所谓分形市场假说,就是人们发现有效市场假说的种种不合理后,提出的一种假说,我曾经有仔细关注过这一块,因为这个假说真是太「中国特色」了:

它有几个主要论点:

- 当市场是由各种投资期限的投资者组成时,市场是稳定的(长期投资者和短期投资者),当投资者单一时,则市场会出流动性问题;

- 信息集对基本分析和技术分析来讲短期影响比长期影响要大;

- 当某一事件的出现使得基础分析的有效性值得怀疑时,长期投资者或者停止入市操作或者基于短期信息进行买卖;

- 价格是短期技术分析和长期基础分析的综合反应;

- 如果某种证券与经济周期无关,那么它本身就不存在长期趋势。此时,交易行为、市场流动性和短期信息将占主导地位。

总之就是一个具有「正反馈、非线性、分形、混沌、耗散」等等很牛逼的概念,深深吸引着曾经学过物理学的我。。。

关于Hurst指数以及MF-DFA

- 现在对于分形市场假说的主要方法论就是 Hurst指数,通过MF-DFA(Multifractal detrended fluctuation analysis)来计算, 具体的可以维基百科一下,大体就是当hurst>0.5时时间序列是一个persistent的过程,当hurst>0.5时时间序列是一个anti-persistent的过程,当hurst=0.5时间序列是一个不存在记忆的随机游走过程。

- 而在实际计算中,不会以理论值0.5作为标准(一般会略大于0.5)

写在最后

- 这份工作来自于LADISLAV KRISTOUFEK这位教授在12年的工作,论文名叫做RACTAL MARKETS HYPOTHESIS AND THE GLOBAL FINANCIAL CRISIS: SCALING, INVESTMENT HORIZONS AND LIQUIDITY

- 这位教授后来在13年把这项工作强化了一下(加了点小波的方法),把论文的图画得美美哒,竟然发表在了Nature的子刊Scientific Report上。当年我的导师发了一篇SR可是全校通报表扬啊,虽然现在我以前在物理系的导师说今年有4篇SR发表。。

- 总之,如果谁对这个感兴趣,或者想在Nature上水一篇文章,可以研究研究。

- 这个方法对设计策略有没有什么用? 好像没有用哎,所以我发表在「研究」板块里了哈。不过10年海通有研究员测试过根据这个方法写的策略,据说alpha还不错。

- 算法部分我用的是自己的library库。

import numpy as np

import pandas as pd

from arch import arch_model # GARCH(1,1)

from matplotlib import pyplot as plt

from datetime import timedelta

from CAL.PyCAL import *

from lib.Hurst import *

inter = 320 #滑动时间窗口

#设置时间

today = Date.todaysDate()

beginDate = '20100101'

endDate = today.toDateTime().strftime('%Y%m%d')

#设置指数类型

indexLabel = '000001' # SSE index

#indexLabel = '399006' # CYB index

#读取指数

indexPrice = DataAPI.MktIdxdGet(ticker=indexLabel,beginDate=beginDate,endDate=endDate,field=["tradeDate","closeIndex"],pandas="1")

price = np.array(indexPrice.loc[:,'closeIndex'])

#计算对数收益

back_price = np.append(price[0],price.copy())

back_price = back_price[:-1]

return_price = np.log(price) - np.log(back_price)

#计算波动率 from GARCH(1,1)

am = arch_model(return_price)

res = am.fit()

sqt_h = res.conditional_volatility

#去除波动性

f = return_price/sqt_h

#计算hurst指数,函数来自自定义library

hurst = Hurst(f,T=inter,step=1,q=2,Smin=10,Smax=50,Sintr=1)

indexPrice['Hurst'] = pd.DataFrame(np.array([0] * len(indexPrice)))

indexPrice.loc[inter-1:,'Hurst'] = hurst

indexPrice.index = indexPrice['tradeDate']

Iteration: 1, Func. Count: 6, Neg. LLF: -4149.56463466

Optimization terminated successfully. (Exit mode 0)

Current function value: -4151.74496903

Iterations: 1

Function evaluations: 17

Gradient evaluations: 1

plt.figure(figsize=(10,6))

plt.subplot(3,1,1)

plt.plot(f)

plt.subplot(3,1,2)

plt.plot(return_price)

plt.subplot(3,1,3)

plt.plot(sqt_h)

[<matplotlib.lines.Line2D at 0x95065d0>]

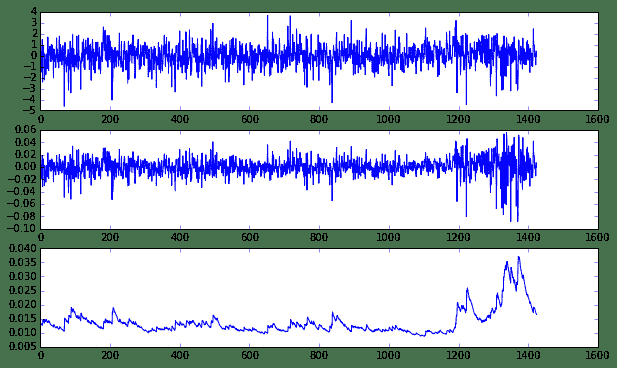

上面的图能够看到garch(1,1)到底做了什么,它主要是对波动率进行了建模,在做分析时消去了这部分的影响。

plt.figure(1)

indexPrice['closeIndex'].tail(len(indexPrice)-inter).plot(figsize=(10,4),color='red',title='SSE Index',linewidth=1)

plt.figure(2)

indexPrice['Hurst'].tail(len(indexPrice)-inter).plot(figsize=(10,4),color='green',title='Hurst Index',linewidth=1,marker='.')

<matplotlib.axes.AxesSubplot at 0x95ae390>

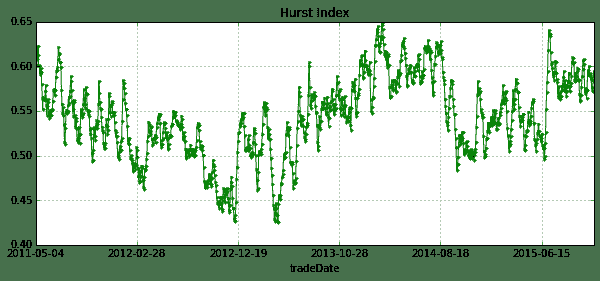

- 看出了啥没?简单点说,就是hurst越大,越有可能延续之前的趋势(即动量),若hurst越小,则越有可能违反之前的趋势(即反转)。LADISLAV KRISTOUFEK这位教授的想法是通过极大极小值来判断,当然它分析的是美股啦。

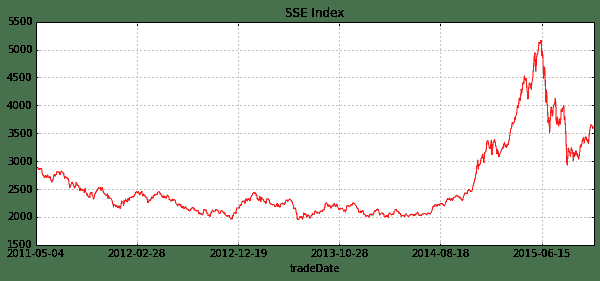

- 再看看上面的图,是对上证指数的分析,取的是日线的数据(其实我喜欢用分钟线,因为A股波动辣么牛逼,日线颗粒度哪里够啊。。),可以得(meng)出这些结论:

- 13年中旬hurst出现最小值,说明熊市的跌势要反转了,马上要进入牛市了?!

- 15年中旬hurst出现最小值,说明牛市的涨势要反转了,马上要进入熊市了?!

- 算卦完毕。