[量化策略]Sharpe_Momentum (夏普率动量策略)

来源:https://uqer.io/community/share/5656bd13f9f06c4446b48875

1. Introduction

众所周知,动量策略是量化选股中非常经典的模型。

思路是:从股票池中选取过去一段时间表现最好(收益率最高)的部分股票,等权重买入,到下一个调仓日清仓。然后周而复始。

与之相应的还有一个叫做“反转策略”,即认为投资者有抄底心态,过去表现最不好的股票将否极泰来。

2. Parameters

这类模型有以下几个参数可以调整:

1)换仓频率

2)过去表现的周期设定(即设定之前的多少天作为衡量基准)

3)股票池的选取:全部A股?或是弹性更高的中证500?或是流动性最好的上证50?

4)按照过去表现排序后,选择其中哪些股票?(Top 20%?Top 10%?或是中间的一部分?)

可以说,这类模型思路简单,逻辑明晰,参数变量少,是很棒的入门级策略

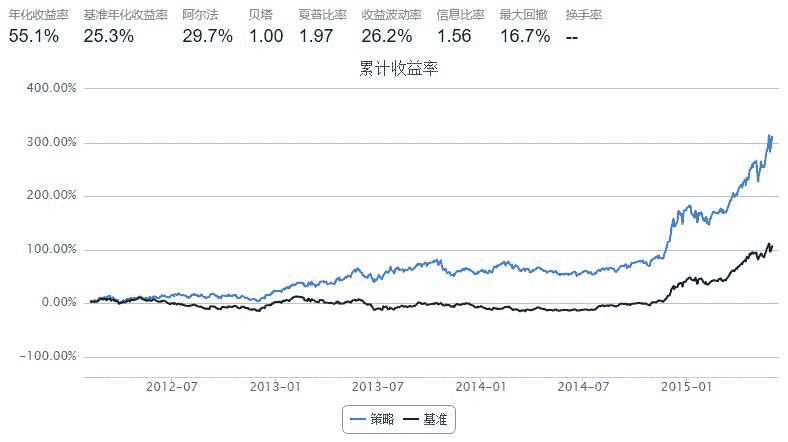

3. Development

无论动量策略或是反转策略,都只考虑收益的变化,而对该收益率所承担的风险不闻不问。

笔者从夏普率的维度去看待动量策略,直觉上认为前一段时间夏普率高的股票将延续这一势头。(此处不考虑无风险利率)

PS:关于夏普率如何计算,可参考笔者的”[量化基础]如何计算夏普率“一文

import numpy as np

import pandas as pd

start = '2012-01-01'

end = '2015-06-01'

benchmark = 'HS300'

universe = set_universe('HS300')

capital_base = 10000000

refresh_rate = 10

def initialize(account):

pass

def handle_data(account):

window = 20 #回望表现周期

history = account.get_attribute_history('closePrice', window+1) #多取一天收盘价,为了计算window个收益率

history = pd.DataFrame(history)

sharpe = {'symbol':[], 'ratio':[]} #设置一个字典

for stk in account.universe:

sharpe['symbol'].append(stk) #字典中的symbol段 储存股票代码

ret = history[stk].pct_change() #之前讲history转化成DataFrame结构,方便计算

ratio = ret.mean() / ret.std() #夏普率简化为平均收益/收益波动率,也不年化了,反正排序后效果是一致的

sharpe['ratio'].append(ratio)

# 按照过去window日收益率排序,并且选择前20%的股票作为买入候选

sharpe = pd.DataFrame(sharpe).sort(columns = 'ratio').reset_index()

sharpe = sharpe[len(sharpe)*4/5:len(sharpe)]

buylist = sharpe['symbol'].tolist()

for stk in account.valid_secpos:

if stk not in buylist:

order_to(stk, 0)

# 等权重买入所选股票

portfolio_value = account.referencePortfolioValue

filteredBuylist = []

for stk in buylist:

if not np.isnan(account.referencePrice[stk]):

filteredBuylist.append(stk)

#print account.current_date, filteredBuylist

for stk in filteredBuylist:

if stk not in account.valid_secpos:

order_to(stk, int(portfolio_value / account.referencePrice[stk] / 100.0 / len(buylist))*100)

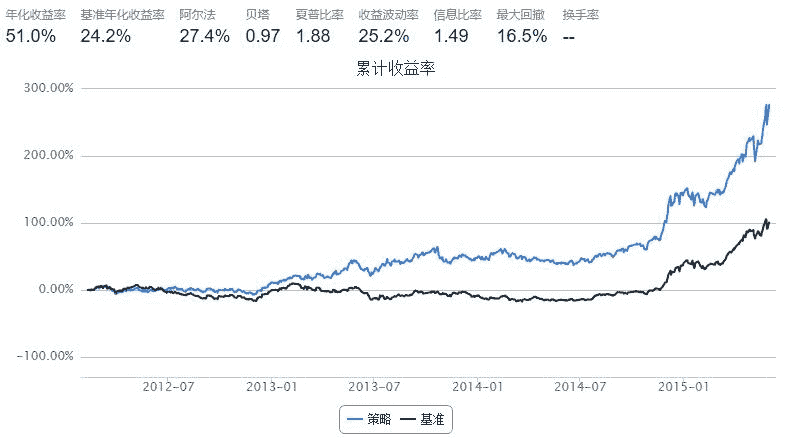

4. Comparison

同样的设定我们与下面的动量策略做比较

import numpy as np

import pandas as pd

start = '2012-01-01'

end = '2015-06-01'

benchmark = 'HS300'

universe = set_universe('HS300') # 股票池为沪深300

capital_base = 10000000

refresh_rate = 10

def initialize(account):

pass

def handle_data(account):

history = account.get_attribute_history('closePrice', 20)

momentum = {'symbol':[], 'c_ret':[]}

for stk in account.universe:

momentum['symbol'].append(stk)

momentum['c_ret'].append(history[stk][-1]/history[stk][0])

# 按照过去20日收益率排序,并且选择前20%的股票作为买入候选

momentum = pd.DataFrame(momentum).sort(columns='c_ret').reset_index()

momentum = momentum[len(momentum)*4/5:len(momentum)] # 选择

buylist = momentum['symbol'].tolist()

for stk in account.valid_secpos:

if stk not in buylist:

order_to(stk, 0)

# 等权重买入所选股票

portfolio_value = account.referencePortfolioValue

filteredBuylist = []

for stk in buylist:

if not np.isnan(account.referencePrice[stk]):

filteredBuylist.append(stk)

#print account.current_date, filteredBuylist

for stk in filteredBuylist:

if stk not in account.valid_secpos:

order_to(stk, int(portfolio_value / account.referencePrice[stk] / 100.0 / len(buylist))*100)

5. Futhur Discussion

无论是夏普率动量策略,或是收益率动量策略,表现看上去都是那么完美

但是!

但是!

但是!

一旦把2015年6月开始股灾放进回测区间,那么效果瞬间大打折扣

该策略还有许多值得改进之处,各位朋友发挥脑力吧。

疑问:比较两个策略,回测周期一致,基准一致,那么为什么基准年化收益率会不同?